Вопрос, как достичь финансовой свободы, волнует многих – особенно в условиях жесткого кризиса. К сожалению (или к счастью) достичь этого состояния одномоментно просто невозможно – требуется тщательная работа над собой и своими финансами, установление контроля над денежными потоками и полная переделка сознания. Чтобы стать финансово независимым, может понадобиться много времени – но состояния свободы того определенно стоит.

Из данной статьи Вы узнаете:

- Что такое финансовая независимость?

- Типы финансового состояния

- Основные шаги на пути к финансовой независимости

Как достичь финансовой независимости

Практически все люди мечтают достигнуть того уровня благополучия, при котором не придется бороться за каждую копейку, то есть обрести материальную устойчивость. Но насколько сложно стать независимым от денег?

Как говорит Наталья Притчина, корреспондент компании LIME, многим до сих пор не удалось решить данную проблему. Но если следовать несложным стратегиям, то оказывается, что понять, как достичь финансовой независимости очень легко. Эксперты уверены, что в этом нужно разобраться каждому человеку.

Создание резервного капитала

Резервный капитал – это обязательный запас, который пригодится в случае непредвиденных обстоятельств (потеря работы, бизнеса, решения крупных бытовых вопросов, лечение и др.), требующих крупных денежных трат.

Специалисты советуют делать его в размере 3-6 месячной суммы ваших расходов.

Рассмотрим некоторые правила создания резервного капитала:

- Регулярность вложений. Ежемесячно откладывайте процент от вашей заработной платы или другого дохода. Лучше делать это сразу, не дожидаясь конца месяца. В противном случае заработанные деньги могут потратиться.

- Неприкосновенность капитала до наступления непредвиденных обстоятельств. Это может показаться самым сложным. Научитесь сдерживать себя от мимолетных трат ради более крупной выгоды в перспективе.

- Быстрый доступ к деньгам. Деньги из резервного фонда должны быть доступны для вас в любое время на случай, если они понадобятся на вложения в ваши пассивные доходы. Для хранения денег в банке лучше всего открыть пополняемый депозит с возможностью досрочного снятия вклада без потери процентов.

- Восполнение фонда. Если форс-мажор все-таки случился и вам пришлось взять часть денег или всю сумму из резервного фонда, постарайтесь вернуться к его восполнению, как только ситуация стабилизируется.

Как только резервный фонд создан, можете переходить на следующую ступеньку вашего финансового пути.

Стратегия 3. Контроль денежных потоков

После составления плана необходимо учитывать все имеющиеся доходы и расходы. Так считает и Катерина Жижина, говоря, что это скучно и занудно, но без этого значительного роста благосостояния быть не может. Любой заработок можно быстро и бездарно потратить: и 15 тыс. руб, и 15 млн руб. Дело не в сумме дохода как таковой, а в отношении к деньгам. Рокфеллер всегда скрупулёзно и внимательно анализировал все расходы, даже тогда, когда стал мультимиллионером.

Обязательно считайте деньги и тщательно ведите бюджет. Только зная текущее положение дел, и распланировав траты вперед, можно двигаться по направлению к финансовой независимости. Тем более вести бюджет сейчас стало гораздо проще, как считает Лейсан Халикова, эксперт компании VIGTrans, сообщая, что появилось много приложений на телефон, которые помогают вести учет расходов и доходов, а также откладывать определенную сумму на свои цели. Это очень удобный инструмент, который реально работает и помогает развивать в себе самодисциплину.

Наталья Притчина, LIME: «Разработка бюджета является необходимым элементом для того, чтобы придерживаться ваших основных целей. Попробуйте сами: грамотно составленный финансовый план станет вашим главным помощником при расстановке приоритетов. Благодаря ему вы сможете избегать лишних импульсивных трат. Не забывайте о самом важном: когда деньги тратятся бессистемно, всегда есть шанс, что вы останетесь на мели за несколько дней до зарплаты».

Комментарии: 1

Ваш комментарий (вопрос) Если у вас есть вопросы по этой статье, вы можете сообщить нам. В нашей команде только опытные эксперты и специалисты с профильным образованием. В данной теме вам постараются помочь:

Автор статьи Татьяна Курчанова

Консультант, автор Попович Анна

Финансовый автор Пихоцкая Ольга

- Ришат

20.09.2020 в 09:54 Добрый день Татьяна, статья полезная и интересная, во многих финансовых книгах описывается аналогичная схема действия, подскажите на каком этапе вы находитесь, в какие инструменты инвестируете?

Ответить ↓

Сокращайте ваши расходы

Чем меньше вы тратите денег, тем легче вам увеличить собственную норму сбережений и добраться до тех самых 40–50% дохода.

Можно сокращать расходы:

- на жильё (за счёт поиска более дешёвой аренды, рефинансирования ипотеки, получения налоговых вычетов);

- на вещи, которыми не пользуетесь (подписки на пакеты телеканалов, домашний телефон и дорогостоящий тариф мобильного, спортзал, куда вы не ходите);

- на страхование (есть компании, в которых можно купить полис дешевле, чем у известных брендов);

- на автомобиль (не покупайте слишком дорогие модели, выбирайте марки, которые экономят топливо).

Используйте для покупок карты с максимальным кэшбэком, а при заказе через интернет — ещё и кэшбэк-сервисы. Это позволит вернуть несколько процентов с каждой траты.

Важно не влезать в долги по кредитным картам — всегда укладываться в льготный период, в течение которого банк не начисляет проценты.

Читайте по теме: 10 кэшбэк-сервисов, которые помогут сэкономить

Инвестируйте стратегически

Финансовая независимость через 5 лет невозможна, если вы не инвестируете стратегически. Сосредоточьтесь на поиске лучших инвестиций для получения пассивных источников дохода в долгосрочной перспективе. Скорее всего, вы решите максимизировать несколько инвестиционных счетов каждый год.

Инвестирование в недвижимость и индексные фонды являются лучшими способами к созданию богатства. Проведите собственное исследование и разработайте стратегию, которая подходит для вашего времени. Если вам нужна помощь, проконсультируйтесь с финансовым консультантом.

Акции, недвижимость, предметы коллекционирования или денежные вложения — все это имеет тенденцию расти и падать в цене. Cосредоточьтесь на инвестициях, купленных по привлекательным ценам, которые, вероятно, со временем вырастут в цене.

Где найти деньги на формирование капитала

Этот вопрос задают все, кто живет от зарплаты до зарплаты и не имеет лишних денег даже на небольшие качественные удовольствия. Но найти деньги возможно при любом уровне дохода. Повысить его уровень можно несколькими способами:

- найти более оплачиваемую работу;

- заняться инвестированием;

- открыть свое дело.

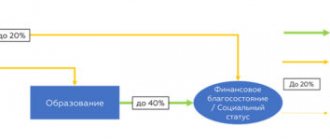

Чтобы найти работу с более высокой зарплатой, вам необходимо повышать свою «цену» для работодателей актуальными навыками и умениями. Изучите объявления о приеме на работу и требования к кандидатам на вакансии с хорошей зарплатой. Любому из этих навыков можно научиться.

Потратьте время и деньги на саморазвитие. Обучайтесь науке инвестирования. Посещайте специализированные семинары, обучающие тренинги, изучайте литературу, воспользуйтесь помощью финансового консультанта.

Когда ваш инвестиционный портфель достигнет значительных размеров, и вы сможете получать проценты выше ежемесячных активных доходов, тогда и наступит финансовая свобода.

Итак, муж и жена получают на двоих $1 000 ежемесячно.

Со дня принятия решения о достижении финансовой независимости, они начинают откладывать четвертую часть зарплаты для того, чтобы инвестировать ее с доходностью 30% в год. Как считают молодые люди, оставшихся $750 им вполне хватит для нормальной (в их понимании) жизни.

За месяц будет отложено $250, за год – 12 х $250 = $3000. Теперь надо учесть сложные проценты. Каждая сумма начинает работать на молодую семью с момента ее инвестирования. Т.е., первый взнос дает прибыль 12 месяцев, второй – 11, третий – 10 и т.д. Если посчитать, то получится такая же цифра, как если бы положить всю сумму под половинный процент: $3000 х 15% = $450. Итого, к завершению первого года, у семьи будет сумма (взносы + сложные проценты): $3000 + $450 = $3450.

Почему это особенно важно для женщин

Потому что здесь вопрос стоит острее, чем у мужчин. Женщине попросту сложнее достигнуть финансовой независимости, и вот почему.

- Работодатели охотнее нанимают мужчинРаботодатели стали реже обращать внимание на семейное положение соискателей, но гендерные предпочтения остались. Чтобы конкурировать в такой ситуации, женщины вынуждены соглашаться на меньшуюКонкурируя с мужчинами за рабочие места, женщины соглашаются на зарплату ниже рыночной зарплату. В среднем они получают на 30%Российским женщинам платят на 30% меньше, чем мужчинам меньше на тех же должностях с теми же обязанностями. Причины этого не только в гендерных стереотипах, но и в сопутствующих полу обстоятельствах, о которых ниже. Они же делают женщин материально уязвимыми и сами по себе.

- На декрет решаются только 2%Каждый пятидесятый отец в России берёт «декретный» отпуск отцов, в отпуск по уходу за ребёнком чаще уходит женщина. В итоге именно она на полтора года теряет 60% своего заработка, а потом, до трёх лет ребёнка, остаётся без дохода вообще. Кроме того, за время декрета можно серьёзно «просесть» в карьере, так как в XXI веке это огромный срок для развития многих отраслей.

- Традиционно считается, что муж — добытчик, а жена — хранительница очага. Вопреки ожиданиям, это не означает, что вторые сидят на шее у первых. В России работает 74,4%Рабочая сила, занятость и безработица в России женщин трудоспособного возраста и 80,3% мужчин — разница невелика. Но от женщин часто ждут, что они легко пожертвуют своей карьерой ради занятости мужа, если ему предложат переезд, не будут задерживаться на работе, чтобы успеть справиться с домашними делами. Именно они остаются дома, если заболел ребёнок. Всё это отражается на размере зарплаты.

- И снова традиции: считается неприемлемым, если женщина в паре зарабатывает больше мужчины. Нередко именно такие установки существенно ограничивают карьерный рост. А на различных тренингах женщин и вовсе уговаривают уволиться прямо сейчас, потому что работать — не их истинное предназначение и вообще это плохо.

Каково это на самом деле?

Для перехода к пассивным доходам вам понадобится грамотно составить инвестиционный портфель.

Используйте принцип диверсификации – вложения капитала в разные инвестиционные проекты. Диверсифицировать активы можно по типам (ценные бумаги, недвижимость, бизнес, драгметаллы), по валютам, срокам, рискам, по отраслям, регионам, по доходности.

Чем разнообразнее будут вложения активов, тем меньше риск потерять все денежные средства одновременно. В случае, если один из проектов будет убыточным, вы сможете компенсировать потери за счет другого.

Советы по развитию инвестирования:

- изучите возможные способы вложения денег в вашей стране;

- инвестируйте часть доходов (20-40%);

- сформируйте инвестиционный портфель;

- учитывайте правила диверсификации инвестиций;

- контролируйте инвестиции, ведите регулярный учет и анализ;

- формируйте свой инвестиционный портфель с учетом долгосрочных трендов.

И самое важное: постепенно переходите от активной занятости к пассивной, занимаясь исключительно своими проектами. Как только пассивный доход станет больше расходов, наступит финансовая независимость.

Виды экономического состояния

- Денежная яма. В этом варианте доходы совсем не покрывают расходы, поэтому приходится постоянно одалживать деньги, чтобы погасить предыдущие. Соответственно, о накоплениях не может идти и речи. Это состояние очень сложное, но из него вполне возможно выбраться.

- Нестабильность. Соотношение доходы-расходы примерно равны. Если долги и случаются, то на короткий промежуток времени. В силу того, что отсутствуют сбережения, любая непредвиденная ситуация (потеря работы, болезнь…) могут затянуть в денежную яму.

- Стабильность. В этом случае получать удаётся больше, чем тратить. И даже если случится кризисная ситуация, несколько месяцев человек в этом состоянии вполне может продержаться.

- Экономическая свобода. Помимо того, что доходы значительно превышают расходы, ещё и существующие пассивы не требуют включения. А также присутствуют значительные сбережения, на которые вполне можно продержаться очень длительный период времени.